Современная система социальной защиты населения включает следующие основные элементы: совокупность государственных социальных гарантий, включая социальные льготы отдельным категориям населения (категориальные социальные выплаты); традиционную форму государственного вспомоществования (социальной помощи); социальное страхование (добровольное корпоративное и обязательное государственное).

К системе социальных гарантий примыкают социальные льготы, представляющие собой социальные гарантии отдельным категориям населения. Эта форма социальной защиты также характеризуется универсальностью предоставления социальных благ и услуг в пределах определенной социально-демографической группы населения (ветераны войны, инвалиды и др.) и обеспечением за счет бюджетной системы государства.

Под социальным вспомоществованием (помощью) как формой социальной защиты населения понимается предоставление социальных благ и услуг социально уязвимым группам населения на основе проверки нуждаемости. В традиционном понимании объектом социального вспомоществования являются малообеспеченные слои населения, доходы которых ниже черты бедности или прожиточного минимума.

Социальное страхование является формой социальной защиты населения от различных рисков, связанных с потерей трудоспособности и доходов. Особенностью социального страхования является его финансирование из внебюджетных фондов, образуемых за счет целевых взносов работодателей и работников при поддержке государства.

Система социального страхования состоит из двух частей. Первая часть должна обеспечить восстановление и сохранение трудоспособности работников, включая проведение профилактических и реабилитационных мероприятий; вторая — гарантирует материальное обеспечение лиц, утративших трудоспособность или не имевших ее.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СИСТЕМЫ СОЦИАЛЬНОГО СТРАХОВАНИЯ

1.1 Формы социального страхования

Социальное страхование существует в двух формах: обязательного и добровольного. Обязательное социальное страхование является особой разновидностью государственных социальных гарантий, обеспечиваемых через целевые внебюджетные (государственные или общественные) фонды. В случае дефицита этих фондов государство оказывает им поддержку из средств бюджета. Таким образом, оно выступает гарантом финансовой устойчивости этих фондов и реализации программ обязательного социального страхования.

Добровольное социальное страхование строится на принципах коллективной солидарности и самопомощи при отсутствии страховой поддержки государства (государственного бюджета).

Социальное страхование (7)

... на общественные процессы, государство во многих странах создает системы обязательного государственного социального страхования, дающие возможность значительной концентрации ресурсов в единых фондах и тем самым обеспечивающие надежной социальной защитой население страны. ...

Отличительными чертами этой формы социального страхования являются демократизм управления страховыми фондами, наиболее полная реализация принципа самоуправления, социальное партнерство работодателей и наемных работников, тесная зависимость страховых выплат и программ от уровня доходов страхователей. Фонды добровольного социального страхования рассматриваются не как альтернатива обязательного страхования, а как дополнение к нему. Взаимное дополнение этих фондов позволяет компенсировать недостатки одного вида страхования достоинствами другого.

Социальные страховые фонды образуются за счет основных источников: страховых взносов застрахованных, страховых взносов предпринимателей и субсидий государства.

Взносы застрахованных представляют собой прямой вычет из их дохода. По существу, это прямой целевой налог. Ставка взноса в большинстве развитых стран устанавливается в процентах к валовому заработку и является пропорциональной независимо от величины дохода. При этом предусматривается минимальный и максимальный доход, с которого взимаются взносы. Взносы с работодателей взимаются в процентах не к общему фонду заработной платы занятых, а к заранее установленной максимальной валовой за работной плате, т.е. суммы, превышающие этот максимум, не учитываются.

Субсидии государства фондам социального страхования включают взносы за неработающих граждан, военнослужащих и государственных служащих, дотации на возмещение дефицита бюджетов этих фондов и налоговые льготы. В последнее десятилетие возрастает значение нового источника финансирования фондов обязательного социального страхования — доходов от капитализации взносов.

Средства социального страхования используются в виде денежных выплат, финансирования услуг и предоставления льгот. Наибольшее социально-экономическое значение принадлежит денежным выплатам, которые занимают первое место и по объему ресурсов. Денежные выплаты представлены пенсиями и пособиями, имеющими целевую направленность как по характеру использования, так и по контингенту получателей.

Пенсия — это гарантированная денежная выплата для обеспечения граждан в старости, в случае полной или частичной нетрудоспособности, потери кормильца, а также в связи с установленным стажем работы в определенных сферах трудовой деятельности. Из пенсионных фондов, создаваемых за счет взносов работодателей и работников, трудящиеся и их семьи получают материальное обеспечение при наступлении страхового случая.

Право на государственную страховую пенсию приобретается при наличии определенного трудового (страхового) стажа и при уплате страховых взносов в государственный Пенсионный фонд. Размер пенсий, как правило, соизмеряется с прошлым заработком и устанавливается в процентах к нему на общих основаниях или на льготных условиях.

Социальные пенсии выплачиваются нетрудоспособным гражданам при отсутствии у них права на страховую пенсию. Размеры этих пенсий определяются по категориям получателей в процентах к минимальной пенсии по возрасту.

Пособие — это гарантированная денежная выплата при временном перерыве в работе (первая группа пособий), а также для компенсации повышенных расходов, возникающих в определенных случаях (вторая группа).

Фонд социального страхования РФ и его роль в развитии социальной сферы

... В приложении содержится структура расходов бюджета Фонда социального страхования РФ на 2008 г и плановый период 2009 и 2010 года.. При написании курсовой работы были использованы Федеральные законы РФ, ... Были утверждены временное положение о Фонде и инструкция о порядке уплаты страховых взносов и расходовании средств. На местах были созданы региональные фонды. В соответствии с Указом Президента ...

В первую группу входят пособия по временной нетрудоспособности, по безработице, по уходу за ребенком после его рождения, пособие по беременности и родам. Вторую группу составляют пособия, выплачиваемые при рождении ребенка и на погребение умершего работника или члена его семьи. Особое место среди пособий по социальному страхованию занимает пособие по безработице, которое выплачивается из Государственного фонда занятости населения и негосударственных фондов страхования от безработицы.

Финансирование услуг, предоставляемых через социальное страхование, должно удовлетворить ряд потребностей нетрудоспособных и безработных граждан. Эта форма использования средств социального страхования включает оплату лечебно-профилактической помощи и лекарств, содержание домов-интернатов, возмещение затрат на организацию лечения и отдыха застрахованных граждан и членов их семей, профориентацию и переподготовку безработных и инвалидов, их трудоустройство и социальную реабилитацию.

Назначение льгот связано с получением конкретного материального блага или услуги по льготным ценам. В силу этого льготы занимают промежуточное положение между натуральным и денежным распределением. Они дают возможность увеличения располагаемых доходов отдельных групп населения.

Формирование современной системы социального страхования в России включает создание государственных внебюджетных фондов страхования от важнейших социальных рисков, а также образование негосударственных пенсионных, страховых и других фондов Государственные внебюджетные фонды обеспечивают защиту конституционных социальных прав граждан в условиях рыночной экономики и включают — Пенсионный фонд РФ, Фонд социального страхования РФ, фонды обязательного медицинского страхования и Государственный фонд занятости населения России.

Становление государственных внебюджетных фондов социального страхования в период экономических реформ обусловило сокращение роли государственного бюджета в финансировании социальных расходов. Однако финансовое положение фондов социального страхования в РФ характеризуется неустойчивостью, что связано с нестабильностью экономики России в переходный период и с проблемой сбора страховых взносов. Это порождает противоречие между растущими социальными потребностями населения (особенно в годы кризиса) и сокращением ресурсных возможностей внебюджетных фондов.

Доходы фондов зависят от ставки страховых взносов и величины фонда оплаты труда в народном хозяйстве страны, который равен произведению средней заработной платы на численность работающего населения. Оба эти показателя в годы реформ сокращаются, чему способствует также рост теневой экономики. Уровень же ставок социальных страховых взносов в последние годы оставался практически неизменным. В результате общие расходы государственных внебюджетных фондов в реальном исчислении постоянно сокращаются.

Один из путей решения финансовых проблем этих фондов связан с ростом ставок страховых социальных платежей, однако пока не предполагается увеличивать их. Напротив, ставится цель уменьшения «налогового бремени» российских предприятий: на социальные страховые взносы уже приходится 25% их обязательных платежей. Возможно также увеличение уровня страховых взносов работников в данные фонды с 1% заработной платы (взносы в Пенсионный фонд РФ) до 3-5% заработка. Кроме того, можно увеличить уровень самофинансирования отдельных внебюджетных фондов за счет части их резервов, направляемых в инвестиционные проекты и банковские депозиты при отсутствии задолженности перед населением по социальным выплатам из этих фондов.

Социальное страхование : Социальное страхование в США

... субъектов социального страхования. Систему социальных гарантий необходимо построить на строго страховых принципах, восстановить дифференциацию страховых тарифов, соотнести ее с наступлением страховых случаев. - 6 - § 2 Социальное страхование в США В каждой стране мира социальное страхование существует в обязательном порядке, и в ...

Рост доходов внебюджетных фондов социального страхования также зависит от уровня собираемости социальных страховых взносов с предприятий и организаций. Каждый фонд самостоятельно собирает собственные социальные платежи, что связано со многими проблемами. Поэтому Министерством по налогам и сборам предлагается передать сбор взносов ему. Это, по мнению налоговых органов, позволит сократить управленческие расходы фондов социального страхования и повысить уровень собираемости взносов. Другое предложение предусматривает образование самими фондами единой службы, которая собирала бы страховые взносы и затем распределяла их по отдельным фондам. Необходимость реорганизации системы сбора взносов в фонды социального страхования связана и с регистрацией страхователей: в государственной налоговой службе регистрируется больше налогоплательщиков, чем в фондах социального страхования.

Специалисты предлагают также включить фонды социального страхования в состав государственного бюджета, т.е. преобразовать их в целевые бюджетные фонды. Это, возможно, облегчит Правительству РФ решение текущих проблем бюджетного дефицита и государственного долга, однако консолидация данных фондов в госбюджете не сможет улучшить их финансовое положение. Напротив, возрастет вероятность образования дефицита и увеличения задолженности перед получателями пенсий и пособий.

Поэтому фонды социального страхования РФ должны сохранить внебюджетный статус. Федеральные законодательные органы и Правительство России обязаны осуществлять контроль за доходами и расходами этих фондов.

Важной проблемой пенсионного обеспечения в России является низкий уровень пенсий при высоком размере ставок страховых взносов в этот фонд (29% к фонду оплаты труда).

В годы реформ средний размер пенсий составляет 35-37% от средней заработной платы в стране, а уровень дифференциации пенсий снизился до 1:1,5. Это не отражает реальную дифференциацию заработной платы, которая составляет 1:25, и не соответствует нормативам, установленным в пенсионном законодательстве РФ.

Финансовый дефицит не позволяет Пенсионному фонду решать одновременно две задачи: поддержание минимальных пенсий на уровне прожиточного минимума и обеспечение оптимальной дифференциации выплачиваемых пенсий. Пенсионный фонд пытался разрешить это противоречие в период высокой инфляции, используя попеременно линейную индексацию пенсий и единовременные компенсационные выплаты всем пенсионерам в одинаковом или регрессивном размере. Однако решение указанных задач становится все более трудным при постоянном сокращении объема фонда.

Главное направление пенсионной реформы в РФ связано с формированием трехуровневой системы пенсионного обеспечения, включающей социальную пенсию, трудовую (страховую) пенсию и негосударственную пенсию (выплачиваемую фондами профессионального или личного пенсионного страхования).

Базовая, или социальная, пенсия должна обеспечивать минимальные государственные гарантии социального обеспечения для всех граждан независимо от трудового стажа. Она не должна выплачиваться работающим гражданам пенсионного возраста. Трудовая (страховая) пенсия будет выплачиваться всем наемным работникам и другим лицам, подлежащим обязательному пенсионному страхованию.

Медицинское страхование как социальная защита населения в условиях ...

... Обязательное медицинское (ОМС) Обязательное медицинское является формой социальной защиты граждан в условиях перехода экономики отношениям и призвано обеспечить доступную и бесплатную медицинскую помощь. В России ОМС является государственным и всеобщим для населения. Это ...

Пенсия, связанная с трудовым увечьем или профессиональным заболеванием, должна выплачиваться специальной страховой системой за счет обязательных взносов работодателей. Льготные пенсии должны быть межгосударственными и выплачиваться посредством дополнительного профессионального пенсионного страхования (обязательного или добровольного).

Государственные трудовые пенсии должны основываться на распределительно-накопительных принципах с использованием индивидуальных счетов работников.

Фонд социального страхования РФ составляет около 1,1% ВВП. Он включает 88 региональных и 14 отраслевых отделений, более 500 филиалов. Более 70% средств фонда находятся в распоряжении страхователей (предприятий и организаций), социальные пособия составляют 65% его расходов, средний уровень пособий по временной нетрудоспособности равен 80% заработной платы. Многие другие пособия зависят от размера минимальной заработной платы, что и определяет их низкий уровень. Важная проблема Фонда социального страхования связана с отсутствием закона, регулирующего его деятельность и функции.

Дело в том, что функции данного фонда в системе социального страхования близки к функциям фондов обязательного медицинского страхования (ОМС) РФ. Все эти фонды связаны с одними и теми же видами социальных рисков — заболеваемостью и временной нетрудоспособностью. В системах социального страхования западноевропейских стран данные фонды образуют один фонд обязательного страхования на случай болезни.

Раздельное существование фондов социального и обязательного медицинского страхования в России, вызванное историческими условиями, имеет негативные последствия: финансовый дефицит фондов обязательного медицинского страхования и расходов общественного здравоохранения, дублирование органов управления фондами и рост расходов в системе обязательного страхования здоровья, трудности реализации единой политики социального страхования и здравоохранения.

Система обязательного медицинского страхования объединяет Федеральный фонд, региональные фонды ОМС, свыше 1000 их филиалов и более 500 страховых медицинских организаций различных форм собственности. Было бы дешевле и надежнее в переходный период осуществлять обязательное медицинское страхование через государственную систему страхования здоровья, а добровольное медицинское страхование сосредоточить в системе частных страховых компаний.

Страховые медицинские компании имеют право одновременно участвовать в обязательном медицинском страховании, которое по закону является некоммерческой деятельностью, и в добровольном медицинском страховании, являющемся разновидностью страхового бизнеса. Таким образом, экономический и правовой статус страховых медицинских компаний противоречив. Это удорожает систему обязательного медицинского страхования и делает ее менее надежной. В разных регионах России используются четыре модели организации обязательного медицинского страхования с различной степенью участия в нем страховых компаний. Полезен опыт Республики Татарстан, в которой обязательное медицинское страхование организовано только через систему государственных страховых институтов — больничных касс, а частные страховые компании заняты в добровольном медицинском страховании.

Страхование социально-трудовых рисков

... последствий действия социальных рисков, что является немалым преимуществом перед системой социального страхования. В социальном страховании в определенной, но не в полной мере используется принцип эквивалентности между страховыми взносами ... в возрасте до 1,5 лет; ежемесячное пособие на ребенка и др. Выплата этих пособий осуществляется за счет Фонда социального страхования, Пенсионного фонда и других ...

Другое направление стабилизации финансового положения системы обязательного медицинского страхования связано с введением страховых взносов для работников, предусмотренным в Законе о медицинском страховании. Дефицит финансовых ресурсов обязательного медицинского страхования ведет к неполному финансированию его территориальных программ.

Бюджет Государственного фонда занятости населения в 2008 г. составлял менее 0,4% ВВП. Такое положение при нарастающей безработице является неблагоприятным. Реальная потребность в ресурсах и услугах государственной службы занятости в связи с разрывом между фактическим и регистрируемым уровнем безработицы гораздо выше, чем официальная.

Уровень страховых взносов в Государственный фонд занятости увеличился за 2004-2006 гг. с 1 до 2% фонда оплаты труда, а с 2008 г. составляет 1,5% при значительном росте масштабов безработицы. Необходимо повысить эту ставку и ввести страховые взносы для работников, а также более активно использовать бюджетные средства для финансирования программ поддержки безработных в ряде отраслей производства (например, шахтеров).

Другая проблема использования Государственного фонда занятости в РФ связана с корректировкой его региональных и федеральных частей. Это соотношение составляет примерно 80:20. Однако уровень безработицы имеет существенные региональные различия. В связи с этим целесообразно установить дифференцированные соотношения региональных и федеральной частей Государственного фонда занятости в субъектах Федерации для более оперативного решения острых проблем региональной безработицы.

Существенным фактором совершенствования системы страховых взносов должна стать дифференциация тарифов в зависимости от величины расходов по каждому виду страхования. Эта величина обусловлена уровнем общей и профессиональной заболеваемости, производственного травматизма и других социальных и профессиональных рисков. Дифференциация тарифов будет побуждать работодателя принимать меры по улучшению условий и охраны труда, по профилактике и снижению заболеваемости работающих. Постепенное расширение участия работников в уплате страховых взносов по мере роста реальных доходов населения позволит повысить роль личных доходов в решении социальных проблем.

При достижении устойчивого экономического роста, трансформации российской экономики в социально ориентированное рыночное хозяйство смешанного типа социальное страхование наряду с государственными бюджетными гарантиями станет основой современной системы социальной защиты населения, сводя к минимальным показатели нищеты и малообеспеченности населения страны.

1.2 Особенности современных форм социального страхования

Зарубежный и российский опыт применения и развития различных форм социального страхования, результативные исследования наших ученых позволяют выделить его основные организационно-правовые формы, которые можно осуществить по следующим основным признакам:

- установление и реализация социально-страховых отношений в силу предписаний закона или свободного волеизъявления страхователя и страховщика;

- степень централизации процессов организации, осуществления и контроля социального страхования;

- уровни хозяйствования и управления, субъекты которых являются носителями социально-страхового интереса.

С учетом этих признаков выделяются обязательное и добровольное социальное страхование, состав форм и видов первого из них представлен на рис. 1.

Лекарственные формы для новорожденных и детей первого года жизни

... Все лекарственные средства для новорожденных и детей в возрасте до 1 года готовят в асептических условиях. Упаковка для лекарственных средств должна обеспечивать их стерильность в пределах срока годности. Заключение Таким образом, проблема обеспечения стерильности лекарственных форм для новорожденных и детей до 1 года ...

Рис. 1. Состав форм и видов добровольного социального страхования

Таким образом, в добровольном личном страховании можно увидеть отдельную организационно-правовую форму социального страхования. Рассматриваемые организационно-правовые формы социального страхования имеют не только общие свойства, но и свои особенности. Наиболее существенные отличия от централизованно организованной и осуществляемой государством формы социального страхования имеют децентрализованная форма обязательного страхования жизни и здоровья различных категорий граждан и добровольное личное страхование.

ГЛАВА 2. АНАЛИЗ СОВРЕМЕННЫХ ТЕНДЕНЦИЙ РАЗВИТИЯ СТРАХОВОГО РЫНКА В РОССИИ

2.1 Общий обзор тенденций российского рынка страховых услуг

В первом квартале 2008 года страховой рынок продолжил активное развитие. Среди тенденций прошлого квартала, можно выделить следующие основные:

- дальнейшее сокращение числа страховых компаний;

- активные действия надзора по борьбе с недобросовестными страховщиками;

- структуризация рынка в связи с отраслевой специализацией;

- укрупнение компаний;

- сохранение высокой активности по сделкам M&A;

- активное формирование и реструктуризация страховых и финансовых групп;

- постепенное развитие классического страхования жизни на фоне очищения рынка страхования жизни; рост убыточности в отдельных секторах общего страхования.

По итогам 1 квартала 2008 года число страховых организаций продолжает сокращаться. На 31 марта их зарегистрировано в Государственном реестре 842. Этот привычный с 2002 года для рынка процесс связан с усилением контрольных мер со стороны надзорного органа, активизацией сделок слияния и поглощения страховых организаций, а также ростом убыточности в отдельных секторах страхового рынка на фоне неосмотрительной политики агрессивного расширения доли рынка отдельных компаний при росте конкуренции, стимулируемом приходом иностранных страховщиков.

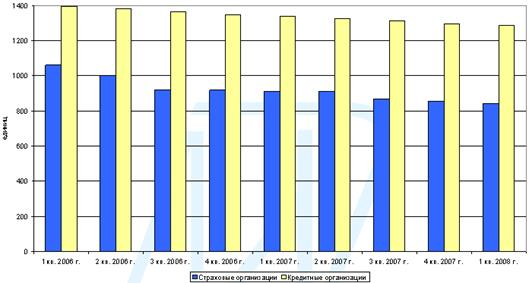

Рис.1.1. Количество страховых и кредитных организаций, 2006 – 2008 гг.

Тенденция сокращения численности характерна как для страховых, так и кредитных организаций в последние два года с одинаковым темпом около 1% ежеквартально. Исключение для страхового рынка составили 2 квартал 2006 года (число страховщиков уменьшилось на 6%), 3 квартал 2006 года – сокращение на 8% и 3 квартал 2007 года – на 5%. Данные скачки обусловлены поэтапным усилением требований страхового законодательства к размеру минимального уставного капитала страховых организаций. У компаний, не обладающих достаточным уставным капиталом и не сумевших его своевременно увеличить, страховым надзором были отозваны лицензии на осуществление деятельности по мере сроков вступления в силу соответствующих более высоких требований Закона «Об организации страхового дела в Российской Федерации».

Особенности организации социального страхования в зарубежных странах

... социальное Предмет исследования - организация социального страхования в зарубежных Цель работы - изучить основы развития социального страхования, проанализировать рынок и выявить перспективы его развития. Социальное страхование ... целевого внебюджетного Фонда социального страхования, а также других коллективных и частных страховых фондов. Государственное социальное страхование - государственная ...

2.2 Специализация рынка

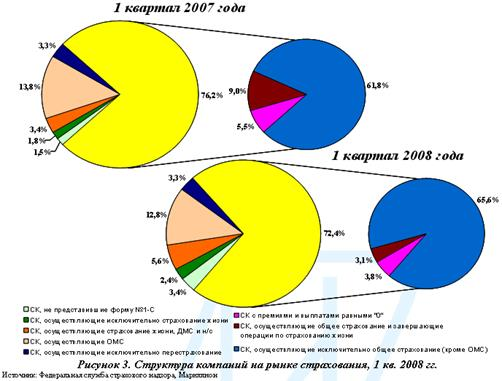

В первом квартале 2008 года на структуре распределения страховых компаний можно наблюдать «эффект специализации».

Количество страховых компаний в секторе общего страхования (исключая ОМС) сократилось за год на 12% с 696 до 610 компаний, что составляет 72% от общего числа страховщиков на рынке.

Рис. 2.2 Структура компаний на рынке страхования

Среди 32 страховщиков, имевших нулевые показатели премий и выплат в первом квартале 2008 года, три страховщика только приступили к работе в этом квартале. В числе этих трех, две компании специализируются на общем страховании, одна из которых с участием иностранных инвестиций в капитале, третий страховщик специализируется на страховании жизни и тоже имеет иностранный капитал в уставном.

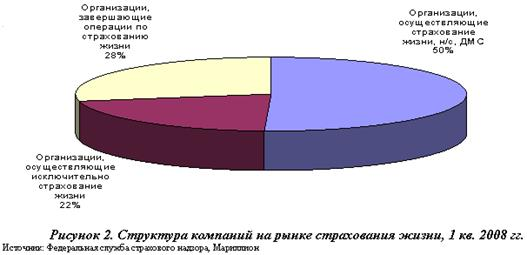

Количество компаний, выбравших для себя специализацию на общем страховании и завершающих обслуживание договоров страхования жизни, за год сократилось более, чем в три раза с 82 в 1 квартале 2007 года, до 26 в 1 квартале 2008 года. Сейчас доля таких компаний составляет чуть больше четверти (28%) страховщиков, осуществляющих операции по страхованию жизни. Ещё 20 компаний (22%) – осуществляют исключительно страхование жизни. Оставшаяся половина (47 страховщиков) от общего количества компаний на рынке страхования жизни, собирает премии как по страхованию жизни, так и по добровольному медицинскому страхованию (ДМС), и по страхованию от несчастных случаев (н/с).

Рис. 2.3. Структура компаний на рынке страхования жизни

По итогам первого квартала 2008 года укрепляется тенденция вхождения на российский страховой рынок иностранных инвесторов. Продолжается укрупнение отечественных страховых организаций. На фоне этого процесса происходит активное формирование и реструктуризация страховых и межсекторальных финансовых групп.

Если до 2007 года на страховом рынке ежегодно совершалось порядка 4-6 сделок M&A, то в 2007 году их количество удвоилось и составило девять сделок на общую сумму 1 246 млн долларов США. При этом, сделки затрагивали интересы четырех страховых организаций из десятки лидеров (по страховым группам).

Компанией «Мариллион» впервые в представленном обзоре страховые компании рассматривались как «страховые группы» и ранжировались по размеру премии, собранной на рынке страхования. В результате, была сформирована следующая десятка лидеров.

В первом квартале 2008 года скандинавская страховая группа If P&C Insurance, уже представленная на российском страховом рынке страховой организацией «ИФ Страхование», начала процесс приобретения страхового открытого акционерного общества «Регион». Переговоры завершились покупкой контрольного пакета акций в июне текущего года.

В части укрупнения бизнеса отечественными страховщиками была завершена сделка по покупке 100% акций ОАО СК «СКМ» страховой организацией «АльфаСтрахование». Инвестиционным банком «КИТ Финанс» был куплен контрольный пакет акций страховой организации «КЛАСС», переименованной в компанию «КИТ Финанс Страхование».

Международные сделки по экспорту и импорту услуг

... Следует иметь в виду, что нормативные акты применяются в случаях, если страна является их участником или официально признала их для применения. Международные сделки по экспорту и импорту услуг Институт международной ...

С несколькими страховыми организациями ведутся переговоры по покупке их акций. Так, например «Тройка Диалог» планирует купить 48% акций страховой организации ЖАСО; компания «Базовый элемент», которая уже контролирует 60% капитала страховой организации «Ингосстрах», изъявила желание приобрести оставшуюся часть акций у миноритарных акционеров и консолидировать капитал страховщика.

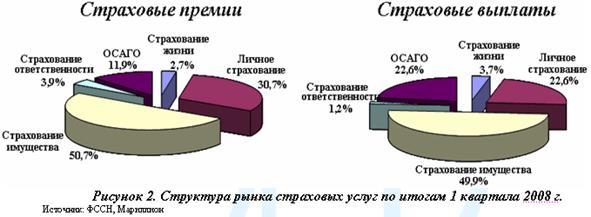

Доля обязательного страхования медленно, но верно продвигается к отметке в половину рыночных премий (рост доли на 1,3 процентных пункта за прошлый год относительно 1 кв. 2007 года по сравнению с 6 процентными пунктами годом ранее).

Темпы роста обязательного страхования (123,8%) по-прежнему существенно опережают рост добровольных видов общего страхования (118,9%).

А страхование жизни продолжает плавно сокращаться (сокращение на 15,2% по сравнению с 1 кв. 2007 года).

Общерыночный рост несколько замедлился по сравнению с предыдущим годом и составил 120% и 129% по премиям и по выплатам соответственно, причем темп роста выплат по добровольному страхованию в первом квартале этого года превысил темп роста выплат по обязательным видам.

Продолжается сокращение доли страхования жизни и вытеснения добровольных видов обязательными. При сохранении доли ДМС и н/с происходит рост доли страхования имущества и сокращение доли страхования ответственности на фоне сокращения премий по данному виду.

В структуре рынка доля выплат по ОСАГО в два раза превышает долю премий, собранных по данному виду, что отражает сложную ситуацию с убыточностью в данном секторе страхового рынка.

2.3 Страхование жизни

Российский рынок страхования жизни приобретает все более отчетливые очертания, движимый тремя факторами.

Во-первых, сказывается позитивное воздействие произошедшей в прошлом году специализации по отраслям страхования и разрешение использования доверительного управления активами. Во-вторых, пристальное внимание надзорного органа к участникам этого сектора страхового рынка, не позволяющее недобросовестным игрокам подрывать и без того зыбкое доверие страхователей к продуктам страхования жизни. И, в-третьих, активная позиция компаний с участием стратегических иностранных инвесторов в капитале по развитию предложения страховых продуктов и расширению их спектра.

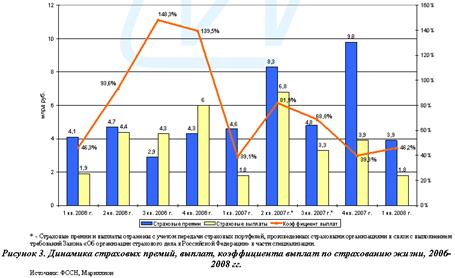

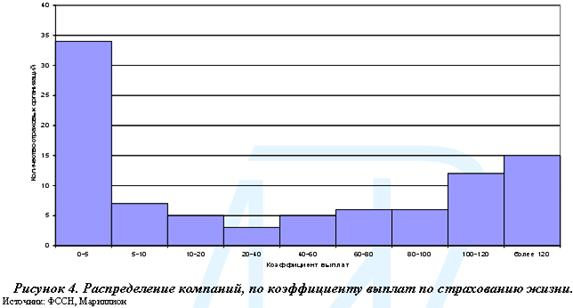

Динамика основных показателей страхования жизни свидетельствует о стабильном процессе улучшения в данном секторе страхового рынка. При сохранении выплат на уровне 1 квартала предыдущего года произошло 15% сокращение размера страховых премий. Однако, сокращение количественного показателя оборота все ещё является позитивным для рынка, характеризуя завершение процесса вытеснения неклассического страхования жизни. Рост классического страхования жизни продолжился со средним темпом 10-12%.

Концентрация в данном секторе резко уменьшилась. По сравнению с первым кварталом прошлого года, когда компании «Согаз-жизнь» и «Русский стандарт страхование» собирали 84% премий по страхованию жизни, а 90% премий были распределены между пятью страховщиками, ситуация значительно улучшилась. Рынок страхования жизни стал более «рыночным». По нашим оценкам, доля неклассического страхования жизни в настоящее время составляет всего около 12%.

Формально на первые 7 крупнейших компаний в 1 квартале 2008 года приходится 60%. Реально, на десятку кэптивных компаний и компаний, занимающихся классическим страхованием жизни, приходится 71% премий российского рынка страхования жизни.

Распределение компаний, осуществляющих страхование жизни, по коэффициенту выплат свидетельствует о большом числе компаний, только начинающих работать на этом рынке. Основная часть – это крупные международные компании, вышедшие на российский рынок за последние два года. Высокая доля компаний, с коэффициентом выплат более 120%, в большинстве своем обусловлена наличием страховщиков, которые продолжают обслуживание договоров страхования жизни, но уже не специализируются на данном рынке.

Основные рыночные компании, а также большинство компаний со стратегическим участием иностранных инвесторов, находятся в первых трех группах до предельного значения коэффициента выплат в 20%.

По итогам 1 квартала 2008 года темп роста общего страхования незначительно увеличился с 111,8% годом ранее до 118,1%. Наибольший рост сохраняется в страховании имущества (121% в 1 квартале 2008 года).

Личное страхование растет со среднерыночным темпом 118,6%. Страхование ответственности, напротив, сократилось на 3,4%. Данная тенденция отражает усиление контроля со стороны страхового надзора в этом сегменте рынка, так как доля схем в страховании ответственности на российском рынке по-прежнему высока.

В первом квартале 2008 года концентрация в отрасли общего страхования (кроме ОМС) среди лидирующей десятки несколько сократилась по сравнению с аналогичным периодом прошлого года. Так, на долю трех лидеров рынка приходится немного больше 20% против 22% в 1 квартале прошлого года. Состав тройки лидеров также изменился. По итогам первого квартала 2008 года в нее вошли «СОГАЗ» (1 квартале 2007 года – второе место), «Ингосстрах» (1 квартале 2007 года — четвертое место), «ВСК» (1 квартале 2007 года — пятое место).

Одновременно с этим, концентрация по рынку в целом возросла. Так, 80% премий в 1 квартале 2008 года собрала 51 компания против 64 годом ранее.

Проанализировав современные тенденции развития российского страхового рынка можно сделать следующие выводы:

В первом квартале 2008 года страховой рынок продолжил активное развитие. Среди тенденций прошлого квартала, можно выделить следующие основные:

- дальнейшее сокращение числа страховых компаний;

- активные действия надзора по борьбе с недобросовестными страховщиками;

- структуризация рынка в связи с отраслевой специализацией;

- укрупнение компаний;

- сохранение высокой активности по сделкам M&A;

- активное формирование и реструктуризация страховых и финансовых групп;

- постепенное развитие классического страхования жизни на фоне очищения рынка страхования жизни; рост убыточности в отдельных секторах общего страхования.

По итогам 2008 года число страховых организаций продолжает сокращаться. На 1 января 2009 их зарегистрировано в Государственном реестре 842.

Динамика основных показателей страхования жизни свидетельствует о стабильном процессе улучшения в данном секторе страхового рынка.

ГЛАВА 3. ВЫВОДЫ И РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ СИСТЕМЫ ФИНАНСИРОВАНИЯ ФОНДОВ СОЦИАЛЬНОГО СТРАХОВАНИЯ

Основными задачами по развитию страхового дела являются:

- формирование законодательной базы рынка страховых услуг;

- развитие обязательного и добровольного видов страхования;

- создание эффективного механизма государственного регулирования и надзора за страховой деятельностью;

- стимулирование перевода сбережений населения в долгосрочные инвестиции с использованием механизмов долгосрочного страхования жизни;

- поэтапная интеграция национальной системы страхования с международным страховым рынком.

1. Направления развития обязательного и добровольного видов страхования

При существующем уровне платежеспособного спроса на услуги добровольного страхования приоритетным является обязательное страхование, которое позволит создать страховую защиту для потенциально рисковых групп населения, юридических лиц, а также значительно снизить затраты государства на возмещение ущерба пострадавшим в результате стихийных бедствий, аварий и катастроф.

Обязательное страхование должно основываться на принципе формирования страховых резервов для компенсации ущерба и возмещения убытков застрахованным лицам и иным выгодоприобретателям и исключать финансирование мероприятий, направленных на сокрытие фактов бесхозяйственности организаций, за счет средств страхователей. Принятие законодательных актов должно осуществляться на основе предварительной финансово-экономической проработки, подтверждающей возможность решения проблем страховой защиты в обязательной форме и на предлагаемых условиях.

Основными направлениями развития обязательного страхования являются:

- усиление контроля за проведением обязательного государственного страхования, в том числе обязательного страхования;

— * введение видов обязательного страхования объектов, подверженных значительным рискам и убыткам, граждан и юридических лиц, которым причинен существенный ущерб в результате стихийных бедствий, аварий и катастроф (страхование ответственности владельцев транспортных средств, страхование производственных объектов от аварий техногенного характера, страхование имущества от пожаров и стихийных бедствий, страхование на случай причинения вреда в результате крупных аварий при перемещении опасных грузов).

В целях обеспечения страховых выплат по обязательному страхованию могут создаваться централизованные гарантийные фонды (страховые резервы).

Развитие предпринимательства предполагает осуществление страхования ответственности при производстве товаров, выполнении работ, оказании услуг, в результате которых может быть причинен вред третьим лицам, а также осуществление страхования профессиональной ответственности врачей, риэлтеров, аудиторов, арбитражных управляющих и др.

Введение страхования ответственности отдельных категорий производителей товаров и исполнителей работ (услуг) позволит осуществлять эффективный контроль за их деятельностью, обеспечить защиту прав потребителей услуг, особенно в тех сферах народного хозяйства, где отсутствуют четкие и эффективные механизмы государственного контроля и надзора (например, при ипотечном жилищном кредитовании, приобретении недвижимости, передаче ее в лизинг и залоге).

Развитие страхования благоприятно повлияет на предпринимательскую активность граждан.

В то же время привлечение инвестиционных ресурсов в экономику потребует дальнейшего развития страхования финансовых и предпринимательских рисков, развития страховых технологий в сфере промышленных, транспортных, строительных и сельскохозяйственных рисков.Основой рынка страховых услуг и резервом его развития является добровольное страхование.

Приоритетными направлениями в развитии добровольного личного страхования должны стать страхование жизни и пенсионное страхование.

Страхование жизни является важной сферой страхового дела, традиционным и постоянным источником значительных инвестиционных ресурсов, способствующих успешному росту экономики.

Демографическая ситуация, характеризующаяся увеличением доли населения старших возрастных групп, и переход на накопительную систему в пенсионном страховании, включающую самостоятельное формирование гражданами своего пенсионного фонда, предполагают расширение участия страховых компаний в осуществлении пенсионного страхования.

Стимулом для развития долгосрочного страхования жизни должно стать создание системы гарантий страхователям и застрахованным гражданам в получении накопленных сумм по договорам страхования.

В целях обеспечения финансовой устойчивости страховых операций по отдельным видам страхования страховщики могут объединяться в простые товарищества.

Развитие страхования жизни ведет не только к специализации страховщиков, но и к созданию института актуариев и необходимости законодательного установления основ актуарной деятельности, связанной с расчетами страховых тарифов, страховых резервов, анализом и прогнозированием инвестиционных программ.

Необходимо выработать меры по расширению сферы и объемов добровольного медицинского страхования и добровольного страхования от несчастных случаев. Указанные виды страхования должны стать важным элементом «социального пакета», предоставляемого работодателями своим сотрудникам. В связи с этим потребуется совершенствование законодательства, регулирующего отношения при осуществлении этих видов страхования, а также законодательства о налогах и сборах.

Дальнейшее развитие добровольного медицинского страхования требует формирования правовых основ с учетом специфики данного вида страхования и совершенствования норм, регулирующих взаимодействие субъектов медицинского страхования, особенности налогообложения операций по медицинскому страхованию.

Страхование будет играть существенную роль в пенсионной реформе.

В перспективе предстоит сформировать законодательную основу деятельности страховых организаций, являющихся элементом системы обязательного пенсионного страхования.

2. Повышение капитализации рынка страховых услуг

После принятия мер по развитию обязательного и добровольного страхования значительно возрастут объемы страховых операций. В связи с этим повышается ответственность страховых организаций за исполнение принятых обязательств по договорам страхования.

Такое положение требует принятия законодательных мер, направленных на увеличение минимального размера уставного капитала страховщиков, формирование которого осуществляется в денежной форме. Из 1350 страховых компаний, действовавших на 1 января 2009 г., 313 компаний имели уставный капитал свыше 10 млн. рублей, 868 компаний — от 600 тыс. рублей до 10 млн. рублей, 138 компаний — от 100 до 600 тыс. рублей и 31 компания — менее 100 тыс. рублей. Размер уставного капитала должен соответствовать не только возрастающим объемам обязательств, но и уровню, позволяющему российским страховым организациям конкурировать на международном рынке страховых услуг.

Одновременно следует выработать меры по экономическому стимулированию учредителей страховых организаций и капитализировать полученную прибыль для повышения размеров уставных капиталов.

В целях повышения конкурентоспособности российских страховых организаций и в связи со вступлением России во Всемирную торговую организацию необходимо принять законодательные меры, направленные на увеличение базового минимального размера уставного (складочного) капитала российских страховщиков, формируемого в денежной форме, к 1 июля 2011 г. до 30-40 млн.рублей, в том числе к 1 июля 2010 г. до 10-13 млн. рублей и к 1 июля 2009 г. до 20-26 млн. рублей.

В целях повышения емкости рынка страховых услуг необходимо разработать меры по стимулированию сострахования и перестрахования.

Большинство страховщиков не располагают значительными финансовыми средствами и не могут осуществлять страхование крупных рисков, однако, передав часть рисков перестраховщику, страховая компания может гарантировать выполнение своих обязательств перед клиентами.

Для обеспечения таких гарантий необходимо выработать законодательные нормы, устанавливающие лимиты обязательств страховщика, стандартные положения договоров перестрахования, а также определить правила делового оборота российского рынка перестрахования.

Следует стимулировать развитие страхования и перестрахования путем создания специализированных страховых объединений, расширения участия российских страховщиков в международных системах перестрахования и договорах соцстрахования, формирования гарантийных фондов и применения иных экономически оправданных мер, направленных на повышение потенциала национальных инвесторов рынка страховых услуг.

Указанные меры позволят также упорядочить трансграничное перестрахование и предотвратить необоснованный отток валютных средств за границу.

Одной из приоритетных задач развития национальной системы страхования является совершенствование инвестиционной политики, предусматривающей выработку и реализацию мер по созданию благоприятного инвестиционного климата в стране, обеспечивающего расширение направлений инвестирования средств страховщиков.

В целях привлечения инвестиций для развития экономики страны и предоставления страхователям возможности использования надежных форм сохранения их сбережений, вложенных в страхование, целесообразно координировать направления вложений финансовых средств страховых организаций с учетом видов страхования и сроков действия договоров, устанавливать нормативы их вложений, разделять инвестиционные потоки на страхование жизни и иные виды страхования, а также стимулировать долгосрочные инвестиции.

Порядок размещения средств, полученных в результате осуществления обязательных видов страхования, а также личного страхования граждан, должен минимизировать риски их инвестирования.

Проблемы развития страхового рынка должны стать объектом внимания органов, осуществляющих контроль за страховой деятельностью на рынке страховых услуг и антимонопольное регулирование.

Для эффективного функционирования рынка страховых услуг необходимо создать равные условия для осуществления деятельности всеми страховыми организациями на территории Российской Федерации. В этих целях необходимо обеспечить:

- усиление контроля за действиями органов государственной власти всех уровней, ограничивающих конкуренцию на рынке страховых услуг;

- отработку системы проведения открытых конкурсов страховых организаций, привлекаемых для осуществления страхования за счет бюджетных средств;

- осуществление мониторинга деятельности страховых организаций, занимающих доминирующее положение и препятствующих доступу на рынок других страховых организаций;

- государственный контроль за концентрацией капитала на рынке страховых услуг;

— * совершенствование форм статистического учета и отчетности страховых организаций, в том числе с целью проведения анализа конкурентной среды на федеральном и региональном рынках страховых услуг и определения доминирующего положения страховых организаций на таких рынках.

Важным условием конкуренции на рынках финансовых услуг должно стать исключение государственного участия в уставных капиталах страховщиков.

4. Участие иностранного капитала на российском рынке страховых услуг

Развитие рынка страховых услуг должно основываться на принятии решений, предусматривающих, прежде всего, повышение качества функционирования национальной страховой системы при конкуренции со страховщиками, капитал которых сформирован с участием иностранных инвесторов. Процесс либерализации рынка страховых услуг в среднесрочной перспективе должен основываться на том, что страхование является важнейшим инструментом формирования долгосрочных, наиболее важных для развития российской экономики внутренних инвестиционных ресурсов.

Главной задачей либерализации рынка страховых услуг должно стать нахождение оптимального соотношения интеграции российской страховой системы с мировой страховой системой и механизмов, препятствующих оттоку национальных капиталов.

Решения о характере и условиях доступа иностранных страховых компаний на российский рынок, принимаемые в ходе переговоров о присоединении России к Всемирной торговой организации, будут иметь стратегическое значение, а также учитывать темпы роста российской экономики и развития страхования.

Основополагающим принципом интеграции России с международными финансовыми и торговыми организациями является поэтапная либерализация рынка страховых услуг в соответствии с приоритетами и уровнем развития отдельных секторов этого рынка.

В этих целях, прежде всего, необходимо обеспечить:

- формирование адекватной международным требованиям нормативной правовой базы;

- приведение положений бухгалтерского учета и отчетности в соответствие с международными стандартами;

- финансовую устойчивость компаний, работающих на национальном рынке страховых услуг;

- создание инфраструктуры рынка страховых услуг по обслуживанию страхователей, застрахованных и иных заинтересованных лиц, включая защиту их прав;

- создание благоприятных макроэкономических условий, характеризующихся невысоким и относительно стабильным уровнем инфляции, снижением уровня экономической преступности и т. д.

По мере формирования условий для развития рынка страховых услуг, использования рыночных механизмов страхования в пенсионной реформе и внедрения системы гарантий при осуществлении пенсионного страхования и страхования жизни будут приниматься решения о целесообразности допуска страховых компаний с участием иностранного капитала к осуществлению страхования жизни и добровольного пенсионного страхования.

В среднесрочной перспективе допуск к участию на рынке страховых услуг должны иметь страховые организации — резиденты Российской Федерации, подчиняющиеся требованиям законодательства о страховании. Кроме того, в целях повышения капитализации рынка страховых услуг сферой деятельности российских страховых компаний должен оставаться рынок обязательного страхования (включая государственное), являющийся частью системы страховой защиты, рынок страхования имущества, связанного с осуществлением поставок или выполнением подрядных работ для государственных нужд, а также имущества государственных и муниципальных организаций. По истечении этого периода будет приниматься решение о порядке и сроках допуска иностранных организаций к осуществлению отдельных видов обязательного страхования.

- Ожидаемые результаты реализации положений

* повысить уровень защищенности организаций и граждан от различных групп рисков, повысить качество и расширить спектр предлагаемых страховых услуг;

- привлечь в российскую экономику значительные инвестиционные ресурсы;

- решить первоочередные задачи в области развития страхования в Российской Федерации и укрепления системы государственного надзора за страховой деятельностью;

- создать структурные основы для развития добровольного страхования;

- создать систему правовых основ страховой защиты имущественных интересов населения, организаций и государства, соблюдения прав и гарантий имущественной безопасности отдельной личности и сферы предпринимательства.

В связи с осуществлением мер по совершенствованию налогообложения страховых операций, развитием долгосрочного страхования жизни и пенсионного страхования и введением новых видов обязательного страхования произойдет дальнейший рост числа договоров страхования, размеров страховых выплат и, как следствие, рост объема финансовых средств в системе страхования и предоставление более широкому кругу граждан и юридических лиц страховой защиты.

Осуществление мер по развитию страхования и совершенствованию регулирования отношений в этой сфере позволит увеличить общий объем страховых премий и объем страховых выплат. Доля совокупной страховой премии во внутреннем валовом продукте предположительно составит около 5 процентов.

Рост объема страховых премий позволит страховщикам аккумулировать дополнительные финансовые средства, которые послужат источником инвестирования финансовых средств в экономику страны.

ЗАКЛЮЧЕНИЕ

Добровольное социальное страхование строится на принципах коллективной солидарности и самопомощи при отсутствии страховой поддержки государства (государственного бюджета).

Отличительными чертами этой формы социального страхования являются демократизм управления страховыми фондами, наиболее полная реализация принципа самоуправления, социальное партнерство работодателей и наемных работников, тесная зависимость страховых выплат и программ от уровня доходов страхователей. Фонды добровольного социального страхования рассматриваются не как альтернатива обязательного страхования, а как дополнение к нему. Взаимное дополнение этих фондов позволяет компенсировать недостатки одного вида страхования достоинствами другого.

Развитие рынка страховых услуг должно основываться на принятии решений, предусматривающих, прежде всего, повышение качества функционирования национальной страховой системы при конкуренции со страховщиками, капитал которых сформирован с участием иностранных инвесторов. Процесс либерализации рынка страховых услуг в среднесрочной перспективе должен основываться на том, что страхование является важнейшим инструментом формирования долгосрочных, наиболее важных для развития российской экономики внутренних инвестиционных ресурсов.

Главной задачей либерализации рынка страховых услуг должно стать нахождение оптимального соотношения интеграции российской страховой системы с мировой страховой системой и механизмов, препятствующих оттоку национальных капиталов.

Осуществление мер по развитию страхования и совершенствованию регулирования отношений в этой сфере позволит увеличить общий объем страховых премий и объем страховых выплат. Доля совокупной страховой премии во внутреннем валовом продукте предположительно составит около 5 процентов.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

[Электронный ресурс]//URL: https://psychoexpert.ru/kursovaya/sotsialnoe-strahovanie-v-rf/

1. Попов В. Г. Специфика социального развития и управления ЗАТО. / В. Г. Попов, К. И. Зубков, В. М. Копылов. // ЧиновникЪ. – 2006. – № 41 С. 34-39

2. Савицкая Г. В. Анализ хозяйственной деятельности предприятия: Учебник для техникумов. – М.: ИНФРА-М, 2005. – 315 с.

3. Савицкая Г. В. Методика комплексного анализа хозяйственной деятельности. – М.: ИНФРА-М, 2007. – 384 с.

4. Справка МЛУ «Больница города Свирска» от 03.04.2006 г.

5. Стоянова Е. Д. Финансовый менеджмент. – М.: Перспектива, 2002. – 235 с.

6. Тургель И. Д. Моноспециализированный город: теория и практика стратегического управления социально-экономическим развитием. – Екатеринбург: Изд-во УрГГГА, 2001. – 259 с.

Эффективность функционирования пенсионной системы на примере АО НПФ «БТА Казахстан»

Проект мероприятий по созданию страховой компании

Оценка финансовой устойчивости (на примере ЗАО «Тихоокеанская страховая компания»)

Опыт и перспективы медицинского страхования в Российской Федерации

Особенности налогообложения страховых организаций

Страхование имущества сельскохозяйственных организаций

Анализ теоретического аспекта системы обязательного пенсионного страхования России

Аудиторская деятельность в страховании

Проблемы финансирования фондов ОМС

Учет, анализ и аудит операций по заработной плате

Финансы и кредит

Физическое лицо – предприниматель: вопросы правового регулирования в РФ

Организация и планирование производства

Финансы, деньги и налоги

Вопросы,ответы и шпоры по специальным дисциплинам

Страховые взносы: действующий механизм исчисления и уплаты, направления совершенствования

Учет доходов работников организации и их налогообложение (на примере ЗАО «СКК «Петербург»)

Социально-экономическая сущность совершенствования налогообложения страхования в России

Налоги на доходы физических лиц